Green bond e linked-sustainability bond ovvero obbligazioni che puntano al raggiungimento di obiettivi di sostenibilità. Uno strumento finanziario esploso negli ultimi anni in diverse forme perché capace di conciliare da un lato le esigenze delle grandi aziende di reperire capitali sul mercato, dall’altro la domanda di sviluppo sostenibile che arriva dagli investitori ma anche dagli altri stakeholder.

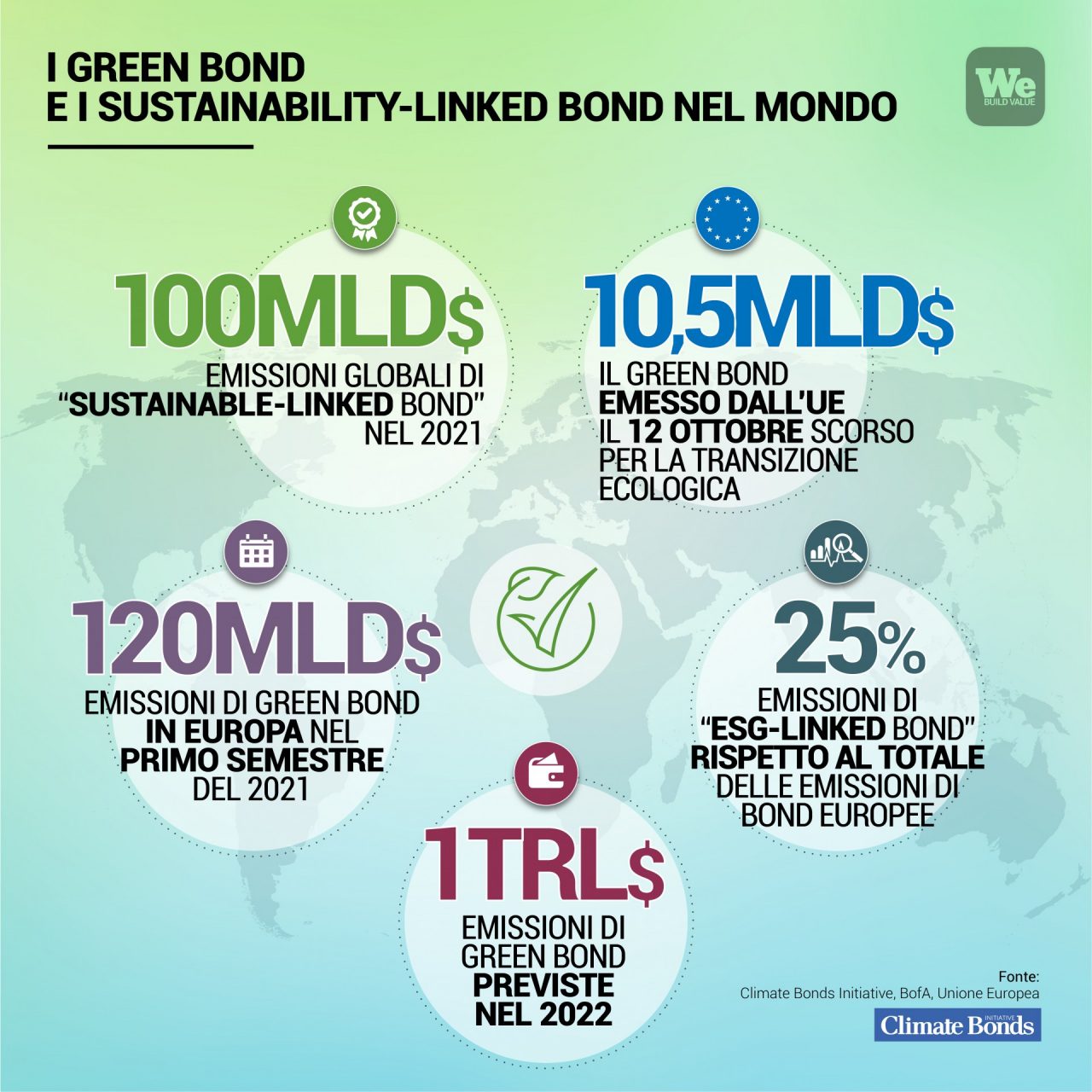

Secondo la Climate Bond Initiative, il soggetto nonprofit che ha lanciato nel 2010 la prima Certificazione al mondo di green bond, le emissioni cumulate a livello globale possono raggiungere 1 trilione di dollari l’anno entro la fine del 2022, mentre in Europa – riporta Scope Ratings, altro centro di analisi sugli strumenti finanziari – gli Esg-linked bonds rappresentano circa il 25% di tutte le emissioni in Europa.

L’obiettivo ormai è condiviso: da un lato le aziende, dall’altro i governi stessi, che emettono green e sustainability-linked bond così da finanziare progetti utili a migliorare i rating Esg e quindi a raggiungere i target di Parigi.

In questo senso un ruolo centrale è quello ricoperto dalle infrastrutture, sempre più collegate al tema della sostenibilità. Cantieri più “green”, quindi, materiali ispirati alla tutela dell’ambiente, processi virtuosi per lo smaltimento dei rifiuti, ma anche opere che contribuiscono per le loro caratteristiche a ridurre l’inquinamento atmosferico nelle fasi di operativita. È questo il senso della mobilità sostenibile, dalle metropolitane cittadine ai treni ad alta velocità, dell’energia pulita, del trattamento delle acque reflue, e di tutte quelle infrastrutture che contribuiscono a ridurre l’impatto dell’uomo sull’ambiente.

Obbligazioni verdi: lo sviluppo europeo legato a Bond “Sostenibili”

L’Europa può essere considerata ormai il centro di gravità delle obbligazioni legate a obiettivi di sostenibilità e a bond “verdi”. Ancora la Climate Bond Initiative riporta che la maggior parte dei soggetti emittenti sono concentrati proprio nell’Unione europea (solo nel primo semestre del 2021 le emissioni di green bond in Europa hanno raggiunto i 120 miliardi di dollari). Non è un caso allora se la Commissione europea ha identificato questo strumento come uno dei driver di sviluppo del piano di rilancio economico post-Covid. E infatti la Comunità europea ha annunciato che intende raccogliere il 30% dei fondi necessari a finanziare il Next Generation EU proprio attraverso l’emissione di green bond. Seguendo questo principio il 12 ottobre scorso l’Unione ha emesso un green bond per finanziare proprio la transizione ecologica che ha raccolto 10,5 miliardi di euro, un valore undici volte superiore all’offerta iniziale.

Il fatto che dall’Italia sia arrivato il 10% delle sottoscrizioni conferma il ruolo di primo piano del paese nelle obbligazioni verdi, ribadito anche dalle scelte del Governo, che il 3 marzo del 2021 ha emesso il primo Btp Green con scadenza 2045 per un valore di 8,5 miliardi di euro, ricevendo sottoscrizioni 10 volte superiori all’offerta.

Green bond: il sustainability-linked bond targato Webuild

Le aziende italiane più sensibili al tema dello sviluppo sostenibile stanno rimodulando i loro piani di finanziamento proprio sui bond di questo tipo. Tra queste anche il Gruppo Webuild, uno dei principali player globali nel settore delle infrastrutture complesse, deciso a finanziare attraverso questo strumento la costruzione di opere che siano sempre più in linea con i target di Parigi. L’intenzione, ancora una volta, è quella di sostenere la climate transition così come le tante attività lanciate negli ultimi anni per ridurre le emissioni di gas serra nei cantieri aperti in giro per il mondo.

Dal progetto di riqualificazione del fiume Riachuelo a Buenos Aires (uno dei corsi d’acqua più inquinati dell’America Latina), al trattamento delle acque dei fiumi di Washington D.C., passando per la costruzione del Grand Paris Express (la più grande linea metropolitana oggi in via di realizzazione al mondo), fino agli impianti idroelettrici realizzati dall’Etiopia all’Australia, Webuild punta ormai in modo sostanziale sulla realizzazione di infrastrutture “green”.

Da qui la decisione del consiglio di amministrazione del Gruppo di deliberare l’avvio delle attività per valutare le condizioni di mercato in merito a una potenziale emissione obbligazionaria nella forma dei “sustainability-linked bond”, che nel caso specifico di Webuild saranno legati al raggiungimento di obiettivi di riduzione dell’intensità di emissioni di gas serra. Secondo BofA, nel 2021 le emissioni di “sustainability-linked bond” nel mondo hanno raggiunto i 100 miliardi di dollari.

I proventi delle obbligazioni saranno destinati a rifinanziare parte dell’indebitamento esistente e per scopi generali del Gruppo. Le obbligazioni saranno riservate esclusivamente a investitori qualificati, con esclusione di collocamento negli Stati Uniti d’America e altri paesi selezionati, e saranno destinate ad essere quotate presso il Global Exchange Market della Borsa di Dublino (Euronext Dublino).

Le obbligazioni rivestiranno la forma di “Sustainability-linked bond”, in linea con quanto previsto dal “Sustainability-Linked Financing Framework” approvato dal Consiglio di Amministrazione di Webuild il 25 novembre scorso.

Il tasso di interesse che il Gruppo andrà a pagare per il bond sarà proprio collegato al raggiungimento dei target ambientali, un risultato che sarà vagliato da un soggetto terzo indipendente. Il Framework è stato inoltre sottoposto ad assessment da parte di Vigeo Eiris, organismo indipendente di valutazione dei temi ESG, che ha rilasciato una Second Party Opinion sulla base della rilevanza del Framework per il settore delle costruzioni, della sua coerenza con la strategia aziendale e del livello di ambizione del target, attestandone l’allineamento agli standard internazionali.

Infrastrutture sostenibili al servizio di uno sviluppo sostenibile

Il progetto di lanciare un bond di questo tipo risponde alla volontà di Webuild di puntare su nuovi strumenti finanziari legati agli obiettivi di sostenibilità, contribuendo così al raggiungimento dei Sustainable Development Goals, gli obiettivi di sviluppo sostenibile fissati dalle Nazioni Unite, che dedicano proprio all’industria, all’innovazione e alle infrastrutture un capitolo essenziale dei nuovi modelli di sviluppo. Sono 87 milioni le persone che nel mondo beneficeranno dei progetti sostenibili che Webuild sta costruendo. Nello specifico, 32,2 milioni di persone saranno servite dalle opere di mobilità sostenibile realizzate da Webuild; e 17,1 milioni di persone utilizzeranno le acque trattate negli impianti costruiti dal Gruppo. Numeri importanti che proprio l’emissione del nuovo bond potrà contribuire a far crescere.